Все экономические развитые страны в настоящий момент тратят большое количество денежных средств на усовершенствование во внедрении эффективных способов и методов контроля доходов налогоплательщиков. Развитие компьютерных технологий и техники позволяет всё больше модернизировать современные широкие возможности в области финансового и налогового контроля, что во многом сможет упростить сам механизм осуществления взаимодействия между налоговыми органами и налогоплательщиками.

В настоящее время актуальным в рамках налоговых правоотношений является применение онлайн-касс на территории Российской Федерации. В связи с этим, существует проблема контроля и надзора за их установкой и применением со стороны налоговых органов за субъектами, осуществляющих предпринимательскую деятельность.

Онлайн-касса представляет собой «программно-аппаратное шифровальное (компьютерное) устройство, которое хранит и защищает информацию о платежах, передает через Интернет данные о произведенных расчетах и получении денег за проданные товары (работы, услуги) в налоговую инспекцию через специализированных операторов фискальных данных» [18].

В ряде зарубежных стран широко используются и применяются онлайн-кассы: в Черногории (2001), Сербии (2004), Южной Корее (2005), Канаде и Швеции (2010), Польше (2011), Венгрии, Грузии, Казахстане (2012) и др. Основной целью подобных реформ стало пополнение бюджета дополнительными денежными средствами, а также «обеспечение прозрачности розничной торговли и вывод денежных потоков из сферы теневого оборота» [18].

В связи с этим, наша страна, претендующая на статус экономически-развитой державы, не может игнорировать опыт зарубежных государств, так как он демонстрирует эффективное осуществление налогового контроля за предпринимательской деятельностью; создание эффективных механизмов учета выручки, особенно получаемых в наличном виде; обеспечение защиты прав и интересов потребителей за счёт применения контрольно-кассовой техники; сокращение количества выездных налоговых проверок; содействие выявлению правонарушений; обеспечение интересов государства; оптимизизацию контрольной работы и налогового администрирования и др. [23].

Полагаем, что внедрение онлайн-касс сможет оказать существенное влияние на организацию бухгалтерского учёта, а также будет способствовать усилению как внешнего, так и внутреннего контроля за наличным денежным оборотом.

Регулирование предпринимательской деятельности и требования к ней в России претерпевает периодические изменения. Так, 2017 год стал знаковым в сфере регулирования наличных и безналичных расчётов. В Федеральный закон от 22 мая 2003 года № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчётов и (или) расчётов с использованием электронных средств платежа», регулирующий порядок применения контрольно-кассовой техники, были внесены существенные изменения. Основанием для этого стало принятие Федерального закона от 03 июля 2016 года № 290-ФЗ «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты Российской Федерации». Согласно данному Федеральному закону все организации и индивидуальные предприниматели должны были перейти на онлайн-кассы с фискальным накоплением данных. С помощью контрольно-кассовой техники (ККТ) все данные о расчётах с покупателями не зависимо от формы оплаты (наличные или безналичные денежные средства) будут передаваться в режиме реального времени на серверы Федеральной налоговой службы. Передача данных будет осуществляться с помощью операторов фискальных данных, с одним из которых предприниматель должен будет заключить договор. Под оператором фискальных данных (ОФД) следует понимать «посредника между продавцом и государством в лице налоговых органов, способствующего реализации контрольных и надзирающих функций налоговых органов и защиту интересов потребителей через обработку фискальных данных» [23].

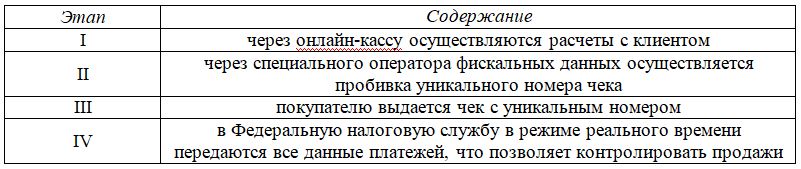

Более подробный механизм работы онлайн-кассы отображен в Таблице 1. «Этапы работы онлайн-кассы».

Таблица 1. Этапы работы онлайн-касс.

Инициатором введения онлайн-касс в систему расчетных отношений стала Федеральная налоговая служба Российской Федерации, которая запустила проект использования онлайн-касс в ряде субъектов РФ с 01 августа 2014 года по 01 февраля 2015 года в соответствии с Постановлением Правительства РФ от 14 июля 2014 года № 657 «О проведении в 2014 - 2015 годах эксперимента по применению контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт в целях совершенствования порядка ее регистрации и применения» в четырех субъектах РФ: Москве, Калужской и Московской областях, Республике Татарстан. В качестве основной цели эксперимента рассматривались удобство и финансовая эффективность применения новой технологии передачи информации. В проекте приняли участие различные группы налогоплательщиков: крупные розничные сети, ИП и др. [4].

Итогами стала работа 4 тыс. кассовых аппаратов с реализацией кассовых чеков на сумму более 13 млрд. рублей [18].

Кроме того, в соответствии с Письмом Департамента налоговой и таможенной политики Минфина России от 13 апреля 2017 года № 03-01-15/21983 «Об особенностях применения контрольно-кассовой техники», принятые изменения создадут условия для повышения уровня защищенности прав потребителей товаров и услуг, упрощая возможность реализации права на удовлетворение своих требований в соответствии с законодательством о защите прав потребителей. Вместе с тем, новый порядок применения ККТ позволит вовлечь потребителей товаров и услуг в гражданский контроль за счет проверки легальности кассового чека через бесплатное мобильное приложение, с помощью которого в случае возникновения вопросов можно направить жалобу в ФНС России [5].

Наличие полномочий на проведение налоговых проверок на предмет неприменения ККТ регламентирован частью 1 статьи 7 Федерального закона от 22 мая 2003 года № 54 - ФЗ «О применении контрольно-кассовой техники…», где «контроль и надзор за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники, в том числе за полнотой учета выручки в организациях и у индивидуальных предпринимателей, осуществляются налоговыми органами» и статьей 7 Закона Российской Федерации от 21 марта 1991 года № 943-1 «О налоговых органах Российской Федерации» [3].

Приказом Минфина РФ от 17 октября 2011 года № 133н был утвержден «Административный регламент исполнения Федеральной налоговой службой государственной функции по осуществлению контроля и надзора за полнотой учета выручки денежных средств в организациях и у индивидуальных предпринимателей». Данный Регламент устанавливает сроки и последовательность административных процедур (действий) при осуществлении контроля и надзора за полнотой учета выручки денежных средств в организациях и у индивидуальных предпринимателей, а также порядок взаимодействия инспекций ФНС России по району, району в городе, городу без районного деления и инспекций ФНС России межрайонного уровня с организациями и индивидуальными предпринимателями при исполнении государственной функции [6].

Важным является и то обстоятельство, что сотрудники налоговых органов, «к компетенции которых, в частности, относится проведение проверки выдачи организациями и индивидуальными предпринимателями (продавцами) кассовых чеков» проводят контрольные закупки, которые не подпадают под регулирование Федерального закона от 12 августа 1995 года № 144 - ФЗ «Об оперативно-розыскной деятельности». Так, под видом покупателей (клиентов) налоговики совершают расчеты с продавцами, тем самым выявляют административные правонарушения [17].

Во главу угла необходимо поставить, что «к ответственности привлекается не продавец, а организация, поскольку продавец в данном случае вступает в правоотношения с покупателем от имени организации, т.е. стороной в договоре купли-продажи является именно организация. В случае неприменения ККТ штраф может быть наложен при условии, что доказаны не только факт совершения правонарушения, но и вина организации или индивидуального предпринимателя, которая проявляется в виновном действии (бездействии) соответствующих лиц, действующих от имени организации и допустивших неприменение ККТ» [7].

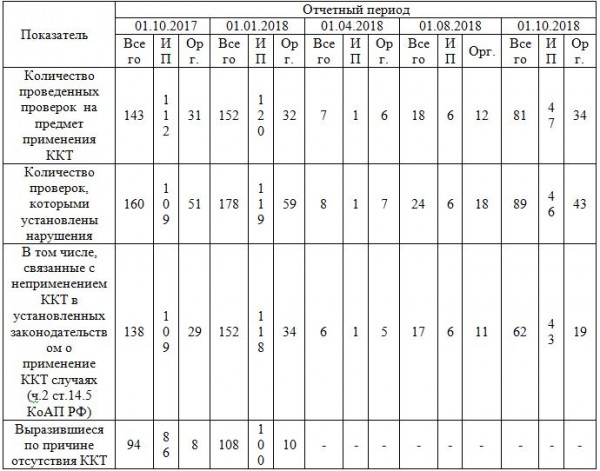

Обращаясь к данным официальной статистики, смотреть Таблица 2. «Сведения о результатах контрольной работы налоговых органов по применению ККТ и использованию специальных банковских счетов в Республики Карелия за 01.07.2017 – 01.10.2018гг.», важным является анализ показателей, которые дают отправные точки для очертания круга проблем. Так, показатель – «количество проведенных проверок на предмет применения ККТ в Республики Карелия» за период с 01.07.2017 по 01.10.2018 отражает, что за IV квартал 2017 года было произведено наибольшее количество проверок - 152, где 120 прошли у индивидуальных предпринимателей, а наименьшее число их было зафиксировано в I квартале 2018 года – 7, из которых 6 были произведены в организациях. Подчеркнем, что наибольшее количество проверок, которыми установлены нарушения (178), отмечается в IV квартале 2017 года, из них 152 нарушения связаны с неприменением ККТ. Также, сравнивая III и IV кварталы 2017 года, отмечают высокие показатели нарушения законодательства ввиду отсутствия ККТ [19;20].

Таблица 2. Сведения о результатах контрольной работы налоговых органов по применению ККТ и использованию специальных банковских счетов в Республики Карелия за 01.07.2017 – 01.10.2018гг.

Законодатель устанавливает административную ответственность за неприменение контрольно-кассовой техники, так согласно части 2 статьи 14.5 Кодекса Российской Федерации об административных правонарушениях от 30.12.2001 года № 195- ФЗ предусмотрена санкция в отношении должностных и юридических лиц в виде наложения административного штрафа [1].

Сведения о предъявлении штрафных санкций и их взыскании в Республики Карелия за 01.07.2017 – 01.10.2018 гг., смотреть Таблица 3. «Сведения о предъявлении штрафных санкций и их взыскании по ч. 2 ст. 14.5 КоАП РФ в Республики Карелия за 01.07.2017 – 01.10.2018гг.» отображают следующее:

во-первых, у организаций в полном объеме штрафные санкции взысканы только во II и III кварталах 2018 года;

во-вторых, большое количество штрафов отмечено за III и IV кварталы 2017 года, где процент взыскания меньше 4 %;

в-третьих, большое количество штрафов преобладают в отношении юридических лиц – организаций, которые не погашены даже на 10%;

в-четвертых, что касается административных правонарушителей индивидуальных предпринимателей, то данные налогоплательщики штрафы выплатили практически полностью[19;20].

В тоже время, можно сделать некоторые промежуточные выводы о том, что нарушители применения ККТ являются организации, поскольку в отношении их вынесено наибольшее количество постановлений об уплате штрафов и видны проблемы их уплаты. Необходимо также отметить, что привлечение к административной ответственности и накладывание штрафов низкоэффективно для организаций, и не оказывают влияние на сознания потенциальных налогоплательщиков.

Таблица 3. Сведения о предъявлении штрафных санкций и их взыскании по ч. 2 ст.14.5 КоАП РФ в Республики Карелия за 01.07.2017 – 01.10.2018гг.

Судебная практика судов общей юрисдикции показывает, что административное правонарушение, предусмотренное частью 2 статьи 14.5 КоАП РФ, может послужить судебному разбирательству, ввиду того, что организации и ИП не выполняют требования инспекторов налоговых органов. Так, интерес представляют восемь аналогичных дел, рассматриваемых по иску прокурора в районных судах г. Липецка. В каждом случае прокурор, действуя в интересах неопределенного круга лиц и государства, выходит к суду с требованием о признании действий ИП незаконными по приему платежей посредством платежного терминала или о запрете осуществления деятельности по приему платежей посредством платежного терминала до установки контрольно-кассовой техники и ее регистрации в налоговом органе. Данные требования были удовлетворены судами, поскольку ИП, осуществляя предпринимательскую деятельность, избегали использования ККТ или осуществляли оплату через другую технику. Таким образом, в отношении каждого ИП было вынесено решение о приостановке деятельности до момента установки онлайн-касс и их регистрации в налоговом органе [9-16].

В судебной практике также можно обнаружить случаи, когда прокурор выходит с иском в суд в интересах Российской Федерации. Так, в г. Красноярске было рассмотрено дело, когда в ходе проведения прокурорской проверки на предмет исполнения налогового законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов было установлено, что платежные терминалы, принадлежащие ИП на праве собственности не оборудованы контрольно-кассовой техникой и не зарегистрированы в налоговом органе. В результате осуществления данной деятельности нарушались публичные интересы РФ, так как служили предпосылками высокого риска потенциального вовлечения денежных средств, поступивших в платежные терминалы и в схемы, направленные на легализацию (отмывание) доходов, полученных преступным путем, и финансирование терроризма, а также уклонению от уплаты налогов и иных обязательных платежей в бюджет. Суд вынес решение о запрете ИП осуществлять деятельность по приему платежей физических лиц через платежные терминалы без использования контрольно-кассовой техники [8].

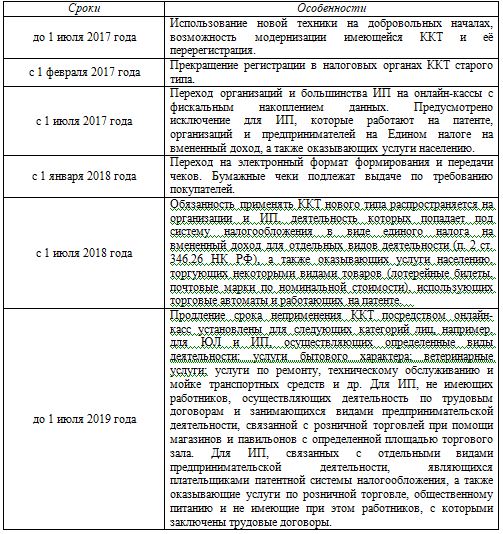

Федеральным законом от 03.07.2016 года № 290-ФЗ «О внесении изменений в Федеральный закон «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты Российской Федерации» были определены следующие сроки по переходу на ККТ. Подробнее смотреть Таблицу 4. «Сроки перехода на ККТ» [2;18].

Таблица 4. Сроки перехода на ККТ.

В соответствии с ФЗ № 54-ФЗ онлайн-кассы должны применяться на территории РФ в обязательном порядке всеми организациями и ИП при осуществлении ими расчетов. К таким расчетам относятся, например, операции по реализации товаров, услуг и работ; операции при проведении азартных игр; реализация лотерейных билетов, электронных лотерейных билетов, прием ставок и выплата лотерейного выигрыша [21].

Кроме того, законодателем предусмотрены ряд видов деятельности юридических лиц и индивидуальных предпринимателей, при осуществлении которых им разрешается не использовать контрольно-кассовую технику. Например, продажа ценных бумаг; продажа в пассажирских вагонах поездов чайной продукции в ассортименте, утвержденном федеральным органом исполнительной власти в области железнодорожного транспорта; торговля в киосках мороженым и безалкогольными напитками в розлив; обеспечение питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий; прием от населения стеклопосуды и утильсырья, за исключением металлолома и др. [22].

Таким образом, основываясь на анализе нормативно-правовой базы применения онлайн-касс и контрольно-надзорной деятельности налоговых органов, обзоре судебной практики и статистики налоговых органов, результатах исследования теоретической базы по заданной теме можно сделать следующие выводы:

во-первых, установка и применение онлайн-касс является способом пополнения бюджета денежными средствами, а также обеспечения прозрачности предпринимательской деятельности;

во-вторых, наличие онлайн-касс способствует эффективному налоговому контролю и администрированию;

в-третьих, большинство нарушений по части 2 статьи 14.5 КоАП РФ выявлено у организаций, в отношении которых накладываются штрафы, что подтверждено низкоэффективностью;

в-четвертых, считаем целесообразным внедрить в деятельность налоговых органов мониторинг субъектов предпринимательской деятельности, которые в соответствии с действующим законодательством должны перейти в соответствующий период на расчет с использованием онлайн-касс;

в-пятых, данные официальной статистики показывают, что проверки инспекторов по кварталам не носят постоянный характер;

в-шестых, полагаем, что регулярное проведение налоговых проверок на предмет установки и применения онлайн-касс будет способствовать своевременному обнаружению нарушений законодательства и принятию соответствующих мер со стороны налоговых органов, прокуратуры и суда, а также благовременному пополнению бюджета всех уровней.

в-седьмых, судебная практика подтверждает, что нарушение административного законодательства сохраняется, часто в качестве истца выступают прокуроры в интересах неопределенного круга лиц и Российской Федерации;

в-восьмых, внедрение онлайн-касс на территории Российской Федерации станет мощным инструментом в формировании базы данных для анализа направлений использования средств населения, контроля за наличным денежным обращением и доходами организаций и индивидуальных предпринимателей, позволит государству контролировать исчисление, своевременную и полную уплату налогов.

Список литературы

1. Кодекс Российской Федерации об административных правонарушениях от 30 декабря 2001 года № 195-ФЗ // Собрание законодательства РФ. — 2002. — № 1 (ч. 1). — Ст. 1.

2. О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты Российской Федерации»: Федеральный закон от 03 июля 2016 года № 290-ФЗ // Собрание законодательства РФ. — 2016. — № 27 (Часть I). — Ст. 4223.

3. О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации: Федеральный закон от 22 мая 2003 года № 54-ФЗ // Собрание законодательства РФ. — 2003. — № 21. — Ст. 1957.

4. О проведении в 2014 - 2015 годах эксперимента по применению контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт в целях совершенствования порядка ее регистрации и применения: Постановление Правительства РФ от 14 июля 2014 года № 657 // Собрание законодательства РФ. — 2014. — № 29. — Ст. 4158.

5. Об особенностях применения контрольно-кассовой техники: Письмо Департамента налоговой и таможенной политики Минфина России от 13 апреля 2017 года № 03-01-15/21983. [Электронный ресурс]. — Доступ СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 20.12.2018).

6. Административный регламент исполнения Федеральной налоговой службой государственной функции по осуществлению контроля и надзора за полнотой учета выручки денежных средств в организациях и у индивидуальных предпринимателей: Приказ Минфина РФ от 17.10.2011 № 133н // Российская газета. — № 26. — 2012.

7. О привлечении к административной ответственности по ст. 14.5 КоАП : Письмо ФНС РФ от 13 июня 2006 года N ММ-6-06/597@ // Финансовая газета (Региональный выпуск). — № 29. — 2006.

8. Дело № 2-1144/2017 [Электронный ресурс] : Решение Назаровского городского суда от 02.11.2017. — Судебная практика. — Доступ из СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 23.12.2018).

9. Дело № 2-1401/2017 [Электронный ресурс] : Решение Липецкого районного суда Липецкой области от 26.10.2017. — Судебная практика. — Доступ из СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 23.12.2018).

10. Дело № 2-6503/2017 [Электронный ресурс] : Решение Советского районного суда г. Липецка от 25.09.2017. — Судебная практика. — Доступ из СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 23.12.2018).

11. Дело № 2-6538/2017 [Электронный ресурс] : Решение Советского районного суда г. Липецка от 25.09.2017. — Судебная практика. — Доступ из СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 23.12.2018).

12. Дело № 2-6540/2017 [Электронный ресурс] : Решение Советского районного суда г. Липецка от 25.09.2017. — Судебная практика. — Доступ из СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 23.12.2018).

13. Дело № 2-6577/2017 [Электронный ресурс] : Решение Советского районного суда г. Липецка от 11.10.2017. — Судебная практика. — Доступ из СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 23.12.2018).

14. Дело № – 3635/2017 [Электронный ресурс] : Решение Октябрьского районного суда г. Липецка от 11.10.2017. — Судебная практика. — Доступ из СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 23.12.2018).

15. Дело № 2-6642/2017 [Электронный ресурс] : Решение Советского районного суда г. Липецка от 11.10.2017. — Судебная практика. — Доступ из СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 23.12.2018).

16. Дело № 2-6631/2017г. [Электронный ресурс] : Решение Советского районного суда г. Липецка от 10.10.2017. — Судебная практика. — Доступ из СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 23.12.2018).

17. Обзор судебной практики Верховного Суда Российской Федерации №2 (2015): Президиум Верховного Суда РФ от 26 июня 2015 года // Бюллетень Верховного Суда РФ. — № 10. — 2015.

18. Довбий И.П. Контрольно-кассовая техника для субъектов предпринимательства: региональные аспекты // Вестник Челябинского государственного университета. 2017. №10 (406). С. 156-165.

19. Отчет по форме № 1-ККТ за 2017 год // Официальный сайт Федеральной налоговой службы Республики Карелия [Электронный ресурс]. — Электрон. дан. — Петрозаводск, 2018. — URL: https://www.nalog.ru/rn10/related_activities/statistics_and_analytics/forms/6948012/, свободный. — Яз.рус. — (Дата обращ. 29.12.2017).

20. Отчет по форме № 1-ККТ за 2018 год // Официальный сайт Федеральной налоговой службы Республики Карелия [Электронный ресурс] / ФНС Республики Карелия [Электронный ресурс]. — Электрон. дан. — Петрозаводск, 2018. — URL: https://www.nalog.ru/rn10/related_activities/statistics_and_analytics/forms/7413821/, свободный. — Яз.рус. — (Дата обращ. 29.12.2017).

21. Саакян А.М., Ермаченко А.Л. Особенности применения онлайн-касс в расчетных операциях экономической деятельности. [Электронный ресурс]. — Доступ СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 20.12.2018).

22. Цареградская Ю.К. Особенности применения онлайн-касс в системе налогового контроля России. [Электронный ресурс]. — Доступ СПС «КонсультантПлюс». — Яз. рус. — (Дата обращ. 20.12.2018).

23. Черемисина Т.Н., Моисеева А.Д. ФЗ-54 или революция в кассовой отрасли // [Электронный ресурс] / Т.Н.Черемисина — Электрон. ст. — URL : https:// https://cyberleninka.ru/article/n/fz-54-ili-revolyutsiya-v-kassovoy-otrasli, свободный. — Яз. рус. — ( Дата обращ. 20.12.2018).